老後のライフスタイルで考えてみたい――年金の受け取り年齢の違いでどこまで差が出るか?

2021/07/30

人生100年時代。老後のライフプランに合わせた、年金の受け取り方も考えたい イメージ/©︎paulphoto・123RF

2022年4月 年金制度改正のキモ

老後の生活を支える大きな柱になるものといえば、当然のことながら年金だ。日本の年金制度は昭和16年に制定された「労働者年金保険法」がはじまり。このときの対象は男性のみで受給年齢は55歳だった。その後、昭和19年に名称を「厚生年金保険法」と改称し、女性も対象とされた。

その後、男女で時期はずれるが、受給年齢が55歳から60歳、65歳へと引き上げられてきた。そして、この65歳という年齢もすでに引き上げが検討されている。

実際、2020年5月に年金制度改正(年金制度の機能強化のための国民年金法等の一部を改正する法律)が成立したが、この法律改正の過程で受給年齢の引き上げについても検討されたが、実施については見送られた。

とはいえ、22年4月からの改正では、その範囲を広げたり、シニア世代の働く意欲を高めようという狙いもあるようだ。その改正のポイントを見ていこう。

1つ目は、被用者保険の適用範囲の拡大で、パートなどの短時間労働者の被用者保険の適用要件を現行の従業員数500人超から段階的に引き下げられる。また、保険加入の強制適用の対象に弁護士、税理士などの5人以上の士業の事務所も追加された。

2つ目は、在職中の年金受給額が見直される。

働きながら年金を受給できる制度を「在宅老齢年金制度」というが、これまで60から64歳までは給与と年金額の合計が月28万円を超えると、超過した部分の2分の1が減額された。これを65から69歳と同様の47万円引き上げられる。

また、65歳から70歳到達まで働き厚生年金の保険料を支払えば、当然、その分が受給額が上乗せされる。しかし、これまではこの「退職時改定」分の年金は会社を退職時、もしくは70歳にならないと受給額に反映されなかった。しかし、22年4月からは毎年10月にその分の年金が上乗せされるようになる。

3つ目は、年金の受給時期を遅くする繰り下げ受給の年齢の範囲、受給開始を早くする繰り上げ受給の減額幅が見直された。

具体的には、これまで繰り下げの幅が70歳までだったのが75歳までになる。この制度では1カ月繰り下げるごとに0.7%増額されるため、これまでの70歳(60カ月)で最大42%だったのものが、75歳(120カ月)になったことで最大84%まで増額される。

一方、60歳からの繰り上げ受給をした場合の1カ月の減額率が0.5%から0.4%にされる。これによって、これまで30%減額から24%減額と減額幅が小さくなる。

4つ目は、企業型確定拠出年金/iDeCo(個人型確定拠出年金)の加入条件の見直しが行われる。企業型確定拠出年金では、加入できる年齢を65歳未満から70歳未満に、iDeCoは60歳未満から70歳未満へと引き上げられるなどの改正が行われる。

寿命から考える 何歳から受給すれば受給総額がMAXになるか

今回の改正で注目したいのが、受給年齢の75歳までの繰り下げと、「退職時改定」の2点だ。というのも、この選択をどうするかで受け取る年金額が変わってくるからだ。

前に説明したようにこれまでは最長の70歳までの5年間繰り下げることで42%増額された。この繰り下げ期間が10年、75歳までになったことで、84%増額されるようになる。

とはいえ、ここで問題になるのがいくつまで生きられるかということ。亡くなる年齢によっては、受給年齢を繰り下げて1カ月の受給金額を増やしても、受給総額ではマイナスになることもある。

その目安になるのが平均寿命だろう。しかし、ここで気を付けたいのは平均寿命と平均余命に差があるという点だ。平均余命とは、その年齢から亡くなるまでの年数のことで、平均寿命はその年に生まれた「0歳児の平均余命」なので、そこには若干の差が出る。

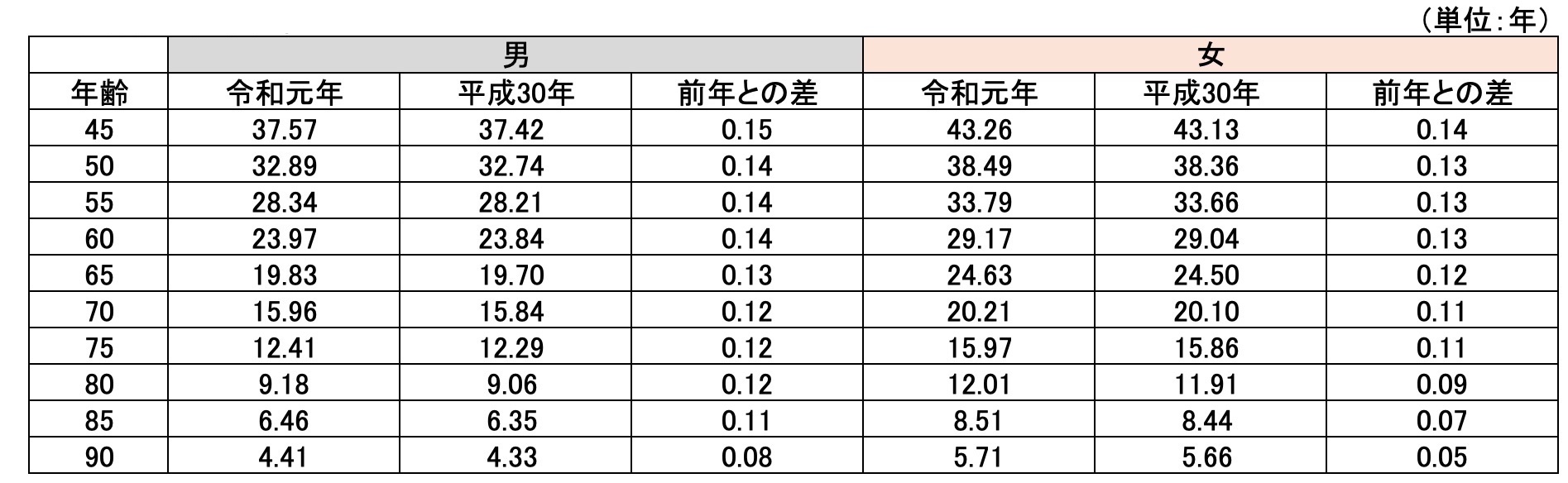

実際、令和元年の日本人の平均寿命は、男性が81.41歳、女性が87.45歳。しかし、厚生労働省が出している主な年齢の平均余命は下記の表のように平均寿命より長くなる。

主な年齢の平均余命

出典/厚生労働省「令和元年簡易生命表」

これを踏まえたうえで、年金の受給を繰り下げるとどうなるだろうか。

グラフは65歳を0とした、75歳、80歳、85歳、90歳、95歳、100歳のそれぞれの年齢まで生きた場合の年金の受取総額の推移を示している。

令和元年の男性の平均寿命は81.41歳なので、端数を切り捨てて81歳とすると67歳1カ月の196.225倍、月額15万円とすると16万4000円、受給総額ではおよそ2943万円でMAXになり、それ以上繰り下げると逆にマイナスになる。

一方、令和元年の65歳の平均余命は84.70歳で端数を切り捨て84歳でみると、68歳7カ月の240.685倍、月額19万5000円(受給総額は約3610万円)が最大値に。端数を切り上げて85歳にすると、69歳1カ月まで繰り下げた256.513倍、同20万1450円(受給総額は3847万円)がもっとも多くなる。

女性は平均寿命は88.49歳なので、88歳で計算すると、70歳7カ月で307.021倍になり、65歳時の平均余命では89.63歳なので89歳で考えると71歳1カ月まで繰り下げることで受給総額を最大値にすることができる。

たが、グラフからも分かるように75歳まで繰り下げると90歳になっても、受給総額は最大値にならない。75歳まで受給を繰り下げて受給総額で最大値になるのは97歳以降だ。75歳まで繰り下げたときに受給額は月額年金額が15万円とすると27万6000円。97歳時点の受給総額は、約7286万円で、長生きすればするほど受給金額は増えていく。

とはいえ、90歳男性の平均余命は4.41歳、女性でも5.71歳なので、人生100年時代とはいえ男女ともに97歳まで生きるのはハードルが高い。75歳まで繰り下げるのはあまり現実的とはいえない。

そんなに差がない!? そのまま受け取る年金と繰り上げ受給との差はいくらか

今回の改正では、逆に繰り上げ受給の減額率が0.5%から0.4%と少なくなる。また、60歳から64歳の年金の支給停止基準額が28万円から47万円に引き上げられたという点も考えてみよう。

65歳時点の受給金額を15万円とすると、60歳からの繰り上げ受給するとその額は24%減の11万4000円。寿命を65歳時点の平均余命の85歳とすると、繰り上げ受給、そのまま受給、69歳1カ月、75歳までの繰り下げ受給、それぞれの受給金額は次のようになる。

■60歳から繰り上げ受給

受給総額:3420万円/月額:11万4000円

■繰り下げ受給なし(そのまま受給)

受給総額:3600万円/月額:15万円

■69歳1か月(総額MAX)までの繰り下げ受給

受給総額:3847万6950円/月額:20万1450円

■75歳まで繰り下げ受給

受給総額:3312万円/月額:27万6000円

ここで注目しておきたいのは、60歳からの繰り上げ受給をしても65歳までの5年間を会社で働き、厚生年金に加入すれば、その5年間の年金も増えるということである。

例えば、給与が20万円であれば、1年でおよそ月額1100円(年額13000円)が増額される。そのため65歳時点の受給金額は、およそ月額5500円のアップの11万9000円。70歳まで同じ条件で働くと、12万4500円になるわけだ。

とはいえ、年金と給与(ボーナス含む)の合計金額が月額47万円を超えると、年金が減額されてしまう。

そのため60歳から年金を受給しながら会社で働く場合、年収ベースで396万円(月収33万円)以上働くと年金が減額されることになってしまう。

仮に給与33万円(ボーナス含む)で働いた場合、1年でおよそ月額1800円(年額21000円)が増額され、65歳時点の受給金額は、およそ12万3000円になる。

いずれにしても、働きながら年金を受給する場合は「47万円の壁」についても意識しておく必要がある。

“年の差配偶者”なら繰り下げ受給より加給年金のほうがお得

また、厚生年金を受給する人には年金の家族手当のような配偶者や子どもに加算される「加給年金」というものがある。加算される額は年額(令和2年度価額)は、配偶者は22万4900円、子どもは2人目までは1人につき22万4900円、3人目から7万5000円だ。

この加給年金の受給要件は次のようになる。

1)厚生年金の被保険者期間が20年以上

2)配偶者は65歳未満、被保険者が生計を維持していること

3)子どもは18歳未満で被保険者が生計を維持していること

この加給年金は配偶者が65歳になった時点でこの支給はなくなる。また、加給年金は年金の繰り上げ、繰り下げ受給を行うと受給できなくなる。

寿命を85歳ととして、繰り下げ受給を行った場合と、繰り下げ受給を行わず加給年金を受け取ったとすると、受給総額でどちらが多くなるだろうか。

その分岐点は、配偶者との年齢差が12歳以上になると、繰り下げ受給よりも加給年金を受け取ったほうが、計算上は受給総額が多くなる。有り体にいえば、若い配偶者であれば受給期間が長くなり、その分受給額も多くなるというわけ。

年金受給と一口にいっても、早く受給開始するか、受給開始時期を遅らせて月々の受給額を多くするか、それとも自分の寿命をシミュレーションして受給総額のMAXを狙うか、その方法は複数ある。自らの老後のライフプランに合わせた、年金の受け取り方も考えてみたい。

【この著者のほかの記事】

増える高齢者の自己負担――認知保険・介護保険選び方のポイントとは?

不動産投資のポイントは利回りでなく、税金を考慮したシミュレーション

火災保険の保険料を取り戻す 使い道自由な火災保険の保険金の受け取り方

この記事を書いた人

編集者・ライター

週刊、月刊誌の編集記者、出版社勤務を経てフリーランスに。経済・事件・ビジネス、またファイナンシャルプランナーの知識を生かし、年金や保険など幅広いジャンルで編集ライターとして雑誌などでの執筆活動、出版プロデュースなどを行っている。