住宅ローンをフルローンで組むのは危険? そのメリット・デメリットは?

2017/06/27

© dzono – Fotolia

「物件価格の2割を頭金で用意する」は昔の話?

「マイホームを購入する前には、2割の頭金を用意してください」

住宅展示場などで行なわれているマイホーム購入の相談会などで、こんな言葉を耳にすることがあります。

借入れる金額が少なければ、毎月の返済額は少なくなるので、家計の負担を抑えるためには、これは理にかなった考え方と言えるでしょう。

ですが、ご家庭の状況によっては、必ずしも頭金を貯めてから購入するばかりが正しい選択だとは限りません。

近年、かつてなかったほどの低金利で、住宅ローンを借りることができる状況が続いています。そして、この状況を住宅購入の絶好の機会ととらえて、あえて頭金を入れずに住宅を購入する方も増えています。

フルローンで家を買うというのはどういうこと?

頭金を入れずに住宅を購入するというのはどういうことでしょう?

簡単に言えば、家の価格と同額の住宅ローンを組んでマイホームを購入するということです。このように、物件価格の100%を借入れで賄うことを「フルローン」と呼びます。

頭金のためにまとまった貯蓄がなくても、銀行がその担保価値を高く評価してくれる物件であれば、頭金なしで住宅ローンを組んでマイホームを手に入れることができるのです。

(関連記事)

住宅ローンの頭金はどれくらいあればいい? 物件価格の2割が必要って本当?

諸費用も含めてローンでまかなえる時代に

住宅を購入する際には、通常、仲介手数料や登記費用といった諸費用がかかります。諸費用の目安は、だいたい物件価格の7~10%と言われており、本来、この諸費用は自己資金で用意する必要があるとされていました。

ですが、最近では、この諸費用まで含めて住宅ローンとして借りられるケースも増えています。つまり、自分のお財布からお金を出さなくてもマイホームが手に入ってしまうケースも出てきているのです。

ここで、3000万円の住宅を購入する場合、2割の頭金に加えて、10%の諸費用を現金で用意する場合を考えてみましょう。

その場合、頭金として600万円、さらない諸費用として300万円の合計900万円を用意しないと購入に踏み切れません。

ですが、フルローンで借入れをすれば、諸費用の300万円を準備するだけでマイホームの購入に踏み切れます。また、諸費用分も含めたローンを組むことができれば、手元の現金を減らすことなくマイホームを購入することができる時代になったと言えるでしょう。

フルローンで家を買うのは危険?

© sunabesyou – Fotolia

頭金を入れずに、100%のローンを組んでマイホームを購入するのは危ないのではないかと感じる方もいらっしゃることでしょう。購入する物件の価格にもよりますが、頭金を入れない分だけ借入れの金額が増えることになり、借金の額が大きくなるからです。

これを「危ない」と思う感覚は間違っておらず、正常な感覚であると、私自身も思います。

さきほどの例で言えば、頭金2割を自己資金で用意できれば、2400万円(3000万円−600万円)を借りることになりますが、フルローンの場合は3000万円の借金を抱えることになるわけです。

「返していけるのだろうか…」と、返済が不安になるのも当然でしょう。

ならば、フルローンでマイホームを買うのは危ないから止めるべきなのでしようか?

ファイナンシャル・プランナーとしての私の考え方を申し上げるなら、決してそんなことはありません。

無理なく返済を続けていけるのなら、フルローンはマイホームを購入するまでの時間を短縮できるという有効な方法になり得るでしょう。

(関連記事)

リストラで住宅ローン返済ができなくなったらどうする? これだけは知っておくべき4つの対策

3000万円の物件をフルローンで買った場合の返済額は?

ここで、3000万円の物件を購入した場合の返済額をシミュレーションしてみましょう。

住宅ローンは、全期間固定金利型の【フラット35】で、返済期間は35年とします。金利は、頭金を1割以上用意した場合は1.09%、フルローンの場合は1.53%(いずれもアルヒ社の2017年6月の金利)とします。

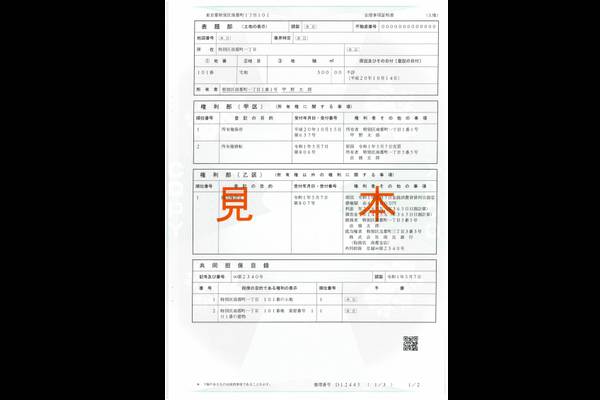

図1を参照してください。

(図1)3000万円の物件を購入した場合の返済額の違いは?

頭金を2割(600万円)用意した場合、毎月の返済額は6万8759円、一方、フルローンの場合、毎月の返済額は9万2296円となり、毎月の支払額の差は、2万3537円です。

フルローンの場合、借入れする金額が多くなる分、毎月の返済額も多くなります。ですが、約2万4000円の差額をどのようにとらえるかは、それぞれの家庭によって違うことでしょう。ただ、現在はかつてないほど金利水準が低くなっていますから、借入額による金利負担の差は小さくなっていることは確かです。

仮に、毎月の返済額でこれだけの差額があっても、家計事情を踏まえた上で、無理なく返済していけると判断できるのであれば、フルローンでマイホームを購入することは、決して危険な判断ではないと考えます。

(関連記事)

超低金利時代は、「頭金なし」で住宅ローンを借りたほうが頭金を貯めるより返済はラクになる!

フルローンで家を購入するメリットは?

ここまでお読みいただいて、フルローンを組むことに対する向き合い方が、少しずつおわかりいただけてきたのではないでしょうか。

そこで、フルローンでマイホームを購入するメリットを改めてまとめておきましょう。

フルローンでマイホームを購入することの最大のメリットは、「購入までの時間を短縮できる」という点です。つまり、頭金を貯めるまで購入を待つ必要がないということです。

頭金に当てるだけの十分な貯蓄がないとしても、ご自分の希望にあった物件が見つかれば、すぐにでも住宅ローンを活用してマイホームを手に入れることができます。

マイホームを購入したいと考えるタイミングが、それぞれのご家庭の事情によってまちまちです。また、マイホームへの夢を思い描き、物件探しを始めたとしても、いつ理想の物件と出会えるかは、誰にもわかりません。

理想の物件を見つけたときに、頭金が貯まっていないがために購入をあきらめることなく、理想の家に住み始めることができることこそが、フルローンを組むことで時間を短縮できる最大のメリットと言えるのではないでしょうか。

(関連記事)

空き家率30%時代になっても、「賃貸」より「持ち家」が有利な4つの理由

最大のデメリットは、返済負担が大きくなること

物事にはいいことばかりではなく、マイナス面もあります。

フルローンで住宅を購入することのデメリットについても、しっかり認識しておかなければなりません。「ここでお伝えするマイナス面をクリアできるなら、フルローンで住宅を購入することを前向きに考えても問題ない」という視点でもお読みいただければと思います。

フルローンでマイホームを購入することの最大のデメリットは、返済負担の大きさです。頭金を用意した場合よりも借入れる金額が大きくなるので、毎月の返済金額が多くなるという点です。

住宅ローンは、30年とか35年といった長期に渡って返済を続けないといけません。いわば、家計における固定費になるものです。

さきほどのシミュレーションでお伝えしましたが、毎月、約2万4000円の返済額の差があるので、年間にすると30万円弱の返済負担が増えることになります。つまり、頭金を用意した場合より、その分だけ支出が増える=貯蓄や自由に使えるお金が少ないということになります。

支出の差額がいくらになるかは、借入れする金額によって変わってきますので、必ず返済額のシミュレーションをしてみてください。そして、支出の差額を負担に感じるようであれば、フルローンで住宅を購入することは、決しておすすめできません。

フルローンで家を買うときの注意点は?

ここまでフルローンの活用法やメリット・デメリットをお伝えしてきました。

最後にまとめとして、いま一度、フルローンで家を買うときの注意点をお伝えしておきましょう。

フルローンは頭金の準備がない方でも、頭金が貯まるまで待たずに、すぐにでもマイホームを購入できるという点で、大きなメリットがあります。理想の物件と巡り会えたときに、その機会を逃さずにマイホームを手に入れられる可能性が高いと言えます。

ただし、「100%借金をしているのだ」という意識だけは忘れずにいていただきたいところです。

ローンが残っているうちは、マイホームとはいっても、金融機関の抵当権が設定されており、完全に自分のものとは言えません。仮に、途中で返済ができなくなれば、家を売却して手放さないといけなくなる可能性もあるのです。

「借りられる金額」と「借りていい金額」は違うということを十分に認識しておいてください。

住宅ローンの審査が通り、フルローンが組めることになったからといっても、完済できることが約束されたわけではありません。購入当初は無理なく返済していけると考えていても、将来、何らかの事情で家計の状況が変わり、返済負担が重いと感じることがあるかもしれません。

住宅ローンは、家計の状況を見て無理なく返済できる金額しか借りてはいけません。それは、頭金を入れる場合でも、フルローンの場合でも同じです。

同じ物件を購入するのであれば、フルローンの場合は、借入れ金額が大きくなるので、その分、毎月の返済額が増えてしまいます。それでも無理なく返済を続けられるという場合にだけ、フルローンを検討することができるのです。

マイホームを購入したいという気持ちを優先して、背伸びをした無理な借入れをすることのないよう、慎重に検討すべきということを強調しておきたいと思います。

(関連記事)

住宅ローンが返済困難になったら? 家賃返済特約付き【フラット35】はこんなに使える!

人口減少時代に30年後も資産価値が落ちない住宅の4つの条件

中古マンション購入で失敗! ありがちな5つのケースと注意点をプロが解説

この記事を書いた人

ファイナンシャル・プランナー(CFP)

FPオフィス ケセラセラ横浜代表 百貨店在職中にファイナンシャル・プランナーの資格を取得。税理士事務所、経営コンサルティング会社などを経て、FPオフィス ケセラセラ横浜を開設、代表を務める。 マイホーム購入・売却相談のほか、不動産投資のサポートも行なっている。株式投資やFXなど一通りの投資を実践した後、2007年より不動産投資をスタート。現在は、自らの資産運用はほとんど中古マンション投資に絞って取り組んでいる。