生命保険の保険料控除って、どれくらい税金が安くなるの?

2020/12/14

イメージ/©︎yuhorakushin・123RF

保険料控除は昔は2種類、今は3種類

会社に勤めている人は、10月を過ぎると年末調整のための書類の記入を求められます。その時に控除証明書の提出も一緒に求められますよね。確定申告をする人は申告書を提出するときに添付するはずです。毎年提出しているなじみの控除証明書ですが、実際にはどれくらい税金は安くなるのでしょうか?

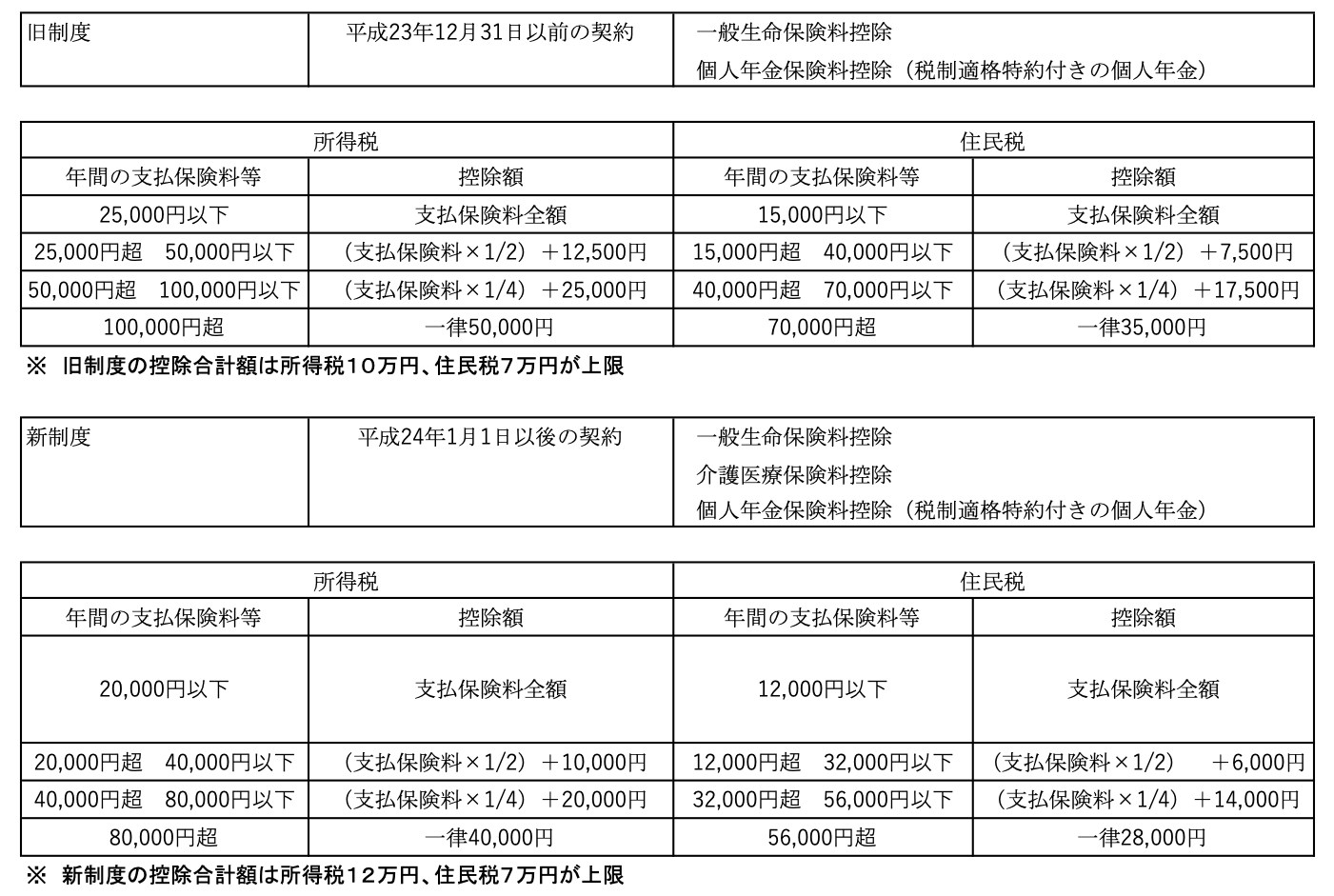

生命保険料控除は、加入年月によって旧制度の一般生命保険料控除と個人年金保険料控除、新制度の一般生命保険料控除と介護医療保険料控除、個人年金保険料控除の5種類あり、種類ごとに控除額が決まっています。控除証明書が届いたら、自分はどの種類に加入していて、いくら払っているのか確認してみましょう。

生命保険料控除

年収500万円と人の所得税と住民税の控除額は?

例えば、年収500万円(所得356万円)の人がいたとして、生命保険に入っている場合と入っていない場合ではどれくらい違いが出てくるのでしょうか?

一般生命保険に年間5万円、介護医療保険に年間7万円、税制適格の特約が付いた個人年金保険に年間8万円加入していると仮定して、計算してみましょう。いずれも新制度での加入とします。

まず所得税から、上記の計算式に当てはめていきます。

一般生命保険料控除 (50,000円×1/4)+20,000円=32,500円

介護医療保険料控除 (70,000円 ×1/4)+20,000円=37,500円

個人年金保険料控除 80,000円超のため40,000円

それぞれの所得税控除を合計すると110,000円になります。

次に住民税も計算してみましょう。

一般生命保険料控除 (50,000円×1/4)+14,000円=26,500円

介護医療保険料控除 56,000円超のため28,000円

個人年金保険料控除 56,000円超のため28,000円

同じく住民税控除を合計すると82,500円になりますが、住民税控除の上限は7万円のため、住民税の控除額は70,000円になります。

所得税率表

次に税率をかけていきます。

こちらも所得税から計算してきます。生命保険に加入をしていなかった場合、課税される所得金額は356万円なので、356万円×20%ー427,500円=284,500円

生命保険に加入していた場合、今回の例では11万円が所得税控除額なので356万円から11万円を引いた金額に税率を掛けます。

(356万円―11万円)×20%ー427,500円=262,500円

生命保険に入っていた場合と入っていなかった場合の差は、284,500円ー262,500円で22,000円になります。

次に住民税の課税標準額は10%なので、住民税の控除額70,000円に10%をかけて7,000円。つまり、所得税・住民税合わせて29,000円払う税金が安くなるということになります。

もし旧制度、新制度両方の生命保険契約がある場合、控除の合計額は所得税12万円、住民税7万円が上限となります。旧制度だけしか契約がなかったら、所得税は10万円、住民税は7万円が控除の上限になります。しかし、旧制度の保険であっても更新など契約の変更があった場合、新制度に変わることもあるので、控除証明書の記載をきちんと確認するようにしましょう。

控除のために保険に入るものではありませんが、生命保険料控除に絞ってもこれだけの効果があります。小規模企業共済等掛金控除や地震保険料控除など自身で増やせる控除がほかにもあります。年末調整の締め切りギリギリで控除を使おうと考えるのではなく、家計全般を見直すつもりで、貯蓄計画を見直し組み替えることで、控除を効率的に使えないか、時間をかけて検討してみましょう。

この記事を書いた人

ファイナンシャルプランナー

東京都出身。1997年にFP資格取得後、損害保険代理店・生命保険代理店・FP事務所を開業(現在、保険分野は他代理店と合併)。「万が一」のためだけではない、生きていくための保険の入り方から、住宅取得、転職、早期退職など、夢や希望を叶えるための個人相談を中心に活動している。