マンション購入後に毎年かかる固定資産税。軽減措置でどれくらい安くなる?

2017/07/12

© naka – Fotolia

固定資産税は何にかかる税金なの?

固定資産税とは、土地や家などの不動産を所有している人にかけられる税金です。マンションを購入すると、当然、固定資産税を納めることになります。

マンションを購入すると不動産取得税もかかりますが、これは不動産を取得したときにだけかかる税金です。しかし、固定資産税は不動産を所有していれば、毎年支払うことになる税金です。

固定資産税は、いつ、誰が支払うのか?

固定資産税は、前述したように、土地や家などの不動産を所有している人にかけられるものです。もう少し厳密に言うと、「毎年1月1日にその土地、建物を所有している人」が支払うことになっています。

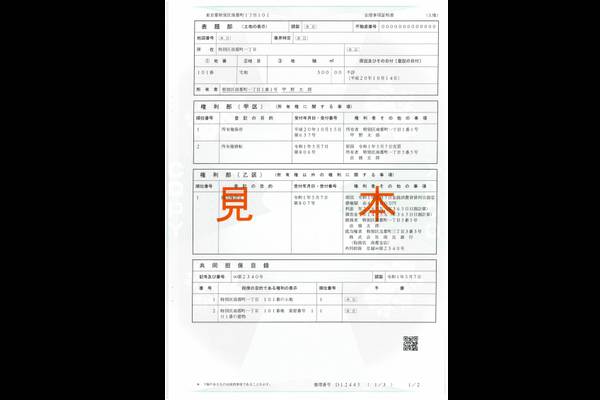

ここでの「所有している人」とは、登記簿に所有者として登記されている人を意味しています。つまり、売買取引が行なわれて、すでに所有者が変わっていても、所有権の移転登記が行なわれていない場合には、登記されている人が課税されるのです。

税金には、国が課税する国税と都道府県が課税する都道府県税、市町村が課税する市町村税がありますが、固定資産税は市町村税です(東京23区では東京都が課税します)。

毎年4月~6月の間に、その不動産が所在する市区町村から、固定資産税の納税通知書が送られてきます。この納税通知書にしたがって、年1回の一括払いで納付するか、4回の分割払いで納付します。

生命保険等とは違うため、年1回払いにしても割引のようなものはありませんので、支払額はどちらの支払方法を選んでも変わりません。

納期は市町村によって違いますが、4月、7月、12月、翌年の2月が一般的です。ただし、東京23区の場合は毎年6月に納税通知書が届き、分割の場合は、6月、9月、12月、翌年の2月の4回で支払います。

納付の方法ですが、銀行か郵便局の窓口で支払うか、口座振替にすることもできます。また、クレジットカード払いを導入している市町村もあります。

クレジットカード払いの場合、手数料はかかりますが、ポイントを貯められるようなメリットがあれば検討してもよいのではないでしょうか(私は支払える都道府県に関してはクレジット払いにしています)。

また、30万円以下であれば、コンビニでも支払いができるようになっています。

支払期限に遅れると延滞金がついてくることもあるので、必ず納付書に記載の期限までに支払うことを忘れないでください。

固定資産税の日割り清算とは?

マンション購入の相談にいらした方に、固定資産税のお話をすると、「年の途中で中古マンションを購入した場合には固定資産税は払わなくていいの?」とか、「新築マンションを買った場合、固定資産税はいつから課税されるの?」などと質問されることがあります。

まず、中古マンションを購入した場合についてご説明しましょう。

前述の通り、固定資産税はその年の1月1日時点の所有者に課税されます。つまり、売り主が1年分の税金を納めなければなりません。

そのため、不動産の取引では引き渡し日を境に、売り主と買い主の間で日割り計算によって清算するのが一般的です。

たとえば、7月10日に引き渡しであれば、1月1日〜7月9日の190日分は売り主の負担、7月10日〜12月31日の175日分は買い主の負担として、引き渡し決済のタイミングで精算することになります。

ちなみに、いつの時点を日割りの起算日にするかですが、関東では1月1日、関西では4月1日にするケースが多いので、購入される場合は、いつを基準に日割り精算をするのかを、しっかり確認してください。

なお、新築マンションの場合、1月1日時点で建物の登記が済んでいない場合には、その年の固定資産税は建物についてはかかりません。ただし、土地についての固定資産税は課税されますので、これについては日割りで清算するケースが多いようです。

固定資産税の計算方法は?

© beeboys – Fotolia

固定資産税は、次のように計算します。

固定資産税額=課税標準×税率(1.4%)

固定資産税の標準税率は1.4%で、現在、ほとんどの市町村が1.4%を適用しています。また、課税標準とは税額計算の基礎となる金額のことで、固定資産税の課税標準は、固定資産評価額です。

この固定資産税評価額は、総務省が定める固定資産評価基準にしたがって決定されます。購入した価格ではありませんのでご安心ください。

なお、市街化区域のなかにある土地、建物を所有している人には固定資産税とセットで都市計画税が課税されます。都市計画税の税率は0.3%で、税額は次の式で計算します。

都市計画税額=課税標準×税率(0.3%)

タワーマンションの固定資産税、都市計画税が見直された

土地の固定資産税評価額については、毎年3月に国土交通省から発表になる公示価格を参考に、その金額の70%を目安に決定することが多いです。また、建物に関しては、建物の建築にかかった費用の50~70%を目安にすることが多いです。

土地にせよ建物にせよ、マンションの場合は自分の持ち分や面積に応じて決まってきますので、同じ広さの部屋であれば、所在階に関わらず同じ評価額になります。

ただし、2017年4月1日から税制が改正され、高さ60mを超える20階建て以上のタワーマンションの固定資産税、都市計画税、不動産取得税の見直しが行なわれました。具体的には、上層階は課税額が大きくなり、低層階は課税額が小さくなります。

新たな税制が適用されるのは、「2018年度から新たに課税されることとなるもの(2017年4月1日前に売買契約が締結された住戸を含むものを除く)」とされています。

タワーマンション購入を検討されている方は、お気をつけください。

新築マンションの固定資産税には軽減措置がある

住宅用の土地や建物の場合、固定資産税の軽減措置があります。新築マンションでは、要件を満たせば建物に対する税額が5年間、2分の1に軽減されます。また、土地部分に対する軽減措置であれば、中古マンションにも適用されます。

●建物部分の軽減措置

平成30年3月31日までに新築された3階建て以上の耐火構造・準耐火構造のマンションで、床面積が50m2以上280m2以下の場合、120m2までの部分について、当初の5年間、税額が2分の1に軽減されます。

●土地部分の軽減措置

小規模住宅用地(200m2以下の部分)……評価額を6分の1に軽減

一般住宅用地(200m2超の部分)……評価額を3分の1に軽減

※マンションの場合、敷地全体の面積を居住用住戸の戸数で割った面積で判定されます

購入時は、登記等の費用や引っ越し費用等、新生活を送る準備に支払がかさむので、軽減措置があるのはうれしい話ではありますが、あくまでも、最初の5年間だけであることを忘れないようにしてください。

6年目以降、急に高くなるように感じる方もいらっしゃるようですが、元々がその金額で、それまでが優遇されていただけなのです。

ちなみに、都市計画税は住居用の土地についてのみ軽減措置があります。

住宅ローン以外の支払いがあることを忘れずに

マイホームであるマンションを購入する場合、物件価格や購入時に支払う諸費用に目を奪われがちになります。

また、購入後にかかるお金についても、住宅ローンの返済だけに意識が向いてしまい、それ以外の費用をあまり意識されていない方もいらっしゃいます。

マンション購入後は、住宅ローンの返済に限らず、管理費や修繕積立金のほか、ここでお話しした固定資産税のような支出もあります。こうした費用をランニングコストとして資金計画に組み込んだ上で購入の判断をしなければなりません。

新築マンションの場合、購入時には、固定資産税が翌年からいくらかかってくるか、ハッキリわからないこともありますが、営業マンに見込額だけでも、目安として計算してもらえば、安心につながるのではないでしょうか。

この記事を書いた人

ファイナンシャル・プランナー(CFP)

FPオフィス ケセラセラ横浜代表 百貨店在職中にファイナンシャル・プランナーの資格を取得。税理士事務所、経営コンサルティング会社などを経て、FPオフィス ケセラセラ横浜を開設、代表を務める。 マイホーム購入・売却相談のほか、不動産投資のサポートも行なっている。株式投資やFXなど一通りの投資を実践した後、2007年より不動産投資をスタート。現在は、自らの資産運用はほとんど中古マンション投資に絞って取り組んでいる。