3月中旬には好材料出尽くし? 期待の「カーボンニュートラル」で注目の5銘柄

2021/03/07

イメージ/©︎blueone・123RF

日銀の金融緩和で一服の日本市場 アメリカはグロース株からバリュー株への転換へ

2020年の2月28日の週の終値は2万1142円、3月13日の週の終値は1万7431円、3月20日の週の終値は1万6552円と新型コロナの拡大と共に株価は急落。最安値の1万6552円の時点では、日経平均を構成する銘柄の1株当たり純資産(企業の解散価値)は0.8倍まで売り込まれた。

この0.8倍という数値はリーマンショックの最安値時とほぼ一致している。

この局面で下落を止めたのは日銀のETF買いであった。年間の購入上限の6兆円を12兆円に拡大して、市場のパニック売りを押さえ込んだ。

この急落場面ではマスクや消毒剤等々のコロナ関連銘柄が急上昇し、ベア型のETFが人気となった。

それから1年、21年2月26日の終値は2万8966円まで回復した。この間の上昇率は75%となる。2020年3月期の1株当たり利益(EPS)は1267円で、21年3月期のEPS(1株当たり純利益)は1329円(予想)となっている。

外食・旅行・航空業界のコロナショックは衝撃的なものではあった一方で、巣ごもり消費等の新たな消費ブーム引き起こした。EPSで見る限りは約5%の増益であり、株価がバブルではないことが証明されている。ただし、この成果を生んだのは、金融政策と未曾有の金融緩和にあることを忘れてはいけない。

アメリカでは、今回のコロナショックを1929年の恐慌の再来との判断から、早期に対策を打ち出し、200兆円規模の経済対策を2月27日、下院で決めた。

とはいえ、市場は好材料からインフレ懸念が台頭して株価は下落に転じている。市場は「噂で買って事実で売る」といわえるが、3月中旬にはほとんどの好材料が出尽くしとなる。つまり、買われ過ぎのグロース株からバリュー株へのシフトが明確となる局面といえる。

ここに来て、投資の神様といわれるバフェット氏が5大商社株を20年7月までに購入した理由が見えてきた。今後はバフェットがいつ売却に転じるかである。

今月の注目は日本が強い「EV銘柄」

環境政策に重点を置くバイデン大統領の誕生により、アメリカで電気自動車(EV)の普及が本格的に進むと思われる。また、EUでは「グリーンリカバリー」を掲げ、中国が「カーボンニュートラル」を目指す中で、世界の国々が次々とガソリン車の販売を段階的に禁止する方針を打ち出している。

現在、ほとんどのEVにはリチウムイオンが使われているが、同電池にはいくつかの弱点があり、普及の障壁となっている。

まず、低温では電解液が凍結して動かなくなる、そして、希硫酸の液体なので液漏れによる発火の恐れがあるということだ。

そんな中で寒冷地での使用や充電時間、航続距離などの問題点を解決する手段として「全固体電池」が注目されている。全固体電池であれば、マイナス30~100度の環境に耐えうるポテンシャルがあり、急速充電も可能となる。

日産「リーフ」級の小型EVに搭載するとなると、1回の充電で900キロメートル程度の走行が可能だ。また、蓄電池としての活用期待が膨らむ。

市場調査会社の富士経済によると、全固体電池市場規模は20年の3000億円の見込みから、35年には約2兆1000億円に達すると試算されている。電池技術での特許出願数の上位8社は日本企業が独占しているだけに頼もしい。

関連企業としては、村田製作所(6981)、トヨタ自動車(7203)、マクセルHD(6810)、三井金属(5706)、三桜工業(6584)、パナソニック(6752)、TDK(6762)、太陽誘電(6976)、出光興産(5019)、日立造船(7004)があげられる。

三井金属(5706)

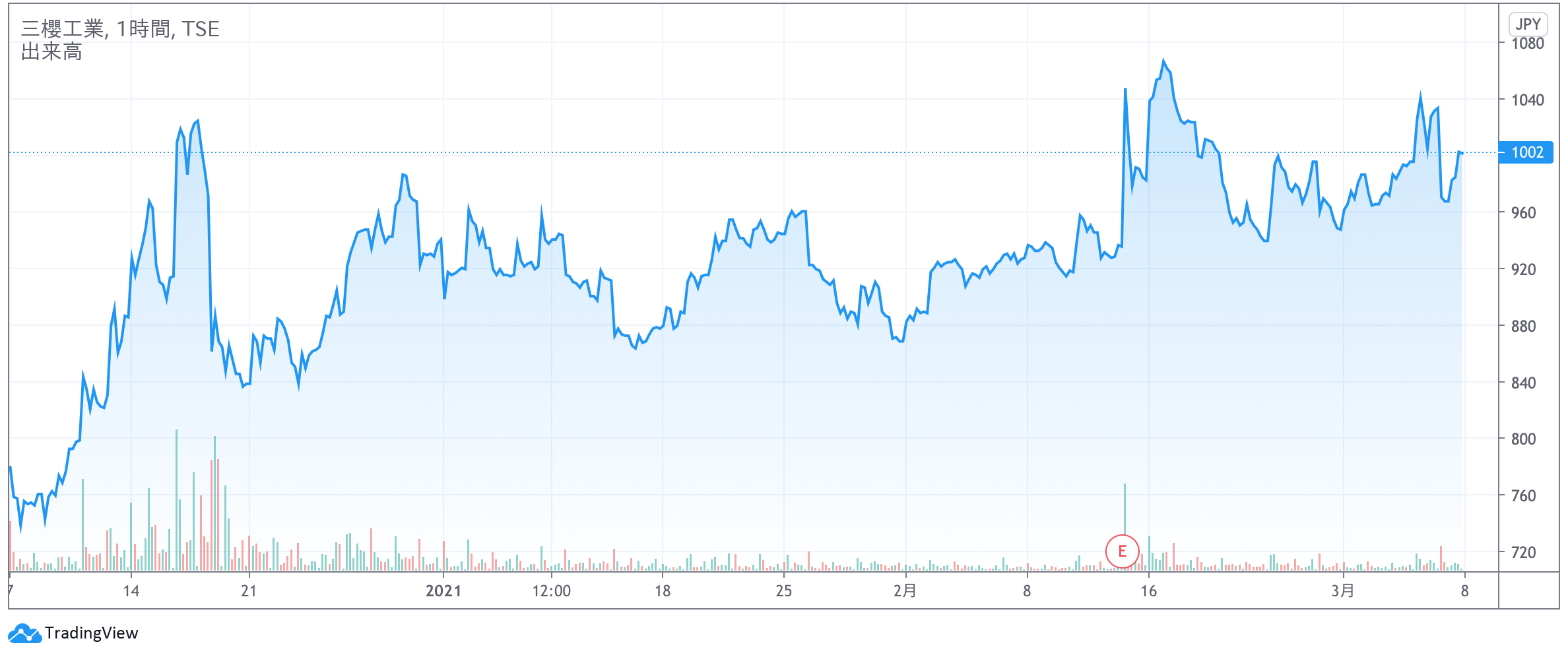

三桜工業(6584)

パナソニック(6752)

太陽誘電(6976)

日立造船(7004)

リチウムイオン電池絡みでは、セパレーターを手掛けるニッポン高度紙工業(3891)が注目。日立造船は3月4日に世界最大級の固体電池を開発したという報道で、ストップ高となった。

売られやすい「REIT」、1年で2.3倍の「つみたてNISA」

足元ではアメリカ長期金利(10年国債)が一時1.6%を超えるなど世界的な金利が上昇傾向にある。そのような局面であるが不動産投資信託(REIT)相場底堅い。

総合的な値動きを示す東証REIT指数は20年末比で1割のプラスになっており、経済の回復期待や分配金の安定感が魅力となっている。

主要な買い手は地方銀行で、見直し買いをしている3つの理由がある。

1つ目は株式に対する出遅れ感、コロナ禍でのビル空室率の上昇懸念から経済回復への期待

2つ目は分配の安定感、分配金は20年後半に増加し下期は過去最高

3つ目は私募不動産ファンドとの比較における高い利回り

金利上昇局面では通常、分配金利回りの魅力が薄れてREITは売られやすい。しかし、地銀の運用担当者は、成長性の高い物流施設系や、価格が割安なオフィス系の銘柄に押し目買いを入れている。

3月の決算対策的な動きもあるだけに、上昇局面での利益確定売りも必要である。

毎月定額を投資するつみたてNISA(非課税累積投資契約に係る少額投資非課税制度)の利用者が急増。金融庁によれば、2020年12月末時点の口座数は302万8259と1年間で1.6倍に増えている。

コロナ禍にもかかわらず、若者を中心に資産形成の意欲は高まっている。つみたてNISAの買い付け額は6878億円で、1年間で2.3倍になった。特にネット証券経由での利用が目立っている。クレジット決済による楽天が先行し、マネックスやSBIが追撃する。老後2000万円問題以降、長期積立ての流れが加速しているようだ。

※本稿は、投資における情報提供を目的としたものです。株式の売買は自己の責任において、ご自身の判断で行うようお願いします。

この記事を書いた人

コンサルタント、ラジオパーソナリティ

1971年慶應大学法学部卒、同年山一証券入社。1985年新本証券国際部入社、パリ駐在員事務所長を経て企業部にて新規公開企業の実務に携わる。 1998年退職後、コンサルタントとして独立。著書に『株をやさしく教えてくれる本(あさ出版)などがある。フジサンケイビジネスアイ株式初級講座、ラジオ日経の「株式宅配便」のパーソナリティを務める。