菅新政権誕生と株価――バフェットと売られ過ぎセクター、景気回復期待の推奨11銘柄

2020/09/09

©︎blueone・123RF

菅総理誕生のシナリオの原点は1998年の自民党総裁選挙にあった

安倍長期政権が終わり、今月は新しい政権が誕生するタイミングにある。

安倍首相の自民党総裁として残り任期で2021年9月までのつなぎとしての短期政権という側面もあるが、この間だけでも新型コロナの収束、経済の再生、東京オリンピックと課題は山積みである。それだけに並はずれた指導力が期待される。

最も首相の位置に近いのは、第2次安倍政権を最初から支え続けた菅義偉官房長官である。菅氏の師は、橋本龍太郎内閣の官房長官を務めた梶山静六自民党元幹事長である。

菅氏の政治家として歩みは、1975年に元通産大臣小此木彦三郎の秘書となったことだった。その後、横浜市議を経て初めての小選挙区制になった1996年の総選挙で発当選。

小渕派に属していたが、師と仰ぐ梶山氏が総裁選挙に出馬すると、その梶山を担ぎ小渕派を離脱し、一次、古賀派(宏池会/現岸田派)に属したが、そこも離れ以来無派閥を貫いてきた。

その教えとは「自分の思いをきちんと持て」、「派閥はダメ」。「官僚は自分たちの考えがあり、政治家に説明するとき、必ずそれを入れてくる。お前など直ぐ騙される。それを見抜く力を持て」。また、「マスコミは取材するときは最初から一つの方向性を決めてくるから気をつけろ」ということだったという。

さらに梶山氏は成長型経済の終焉という変化にも注目し、「右肩上がりだった俺たちの時代と違ってどんどん悪くなる。説明責任を果たせる政治家であれ」と強く諭したとされている。

その教えを忘れることなく、第2次安倍政権発足以来、官房長官として支えてきた。梶山氏は96~97年、橋本龍太郎内閣の下で官房長官を務め、98年の自民党総裁選に出馬するも、小渕元首相に敗れた。敗れた梶山氏の教えを活かすときがが来たわけだ。

派閥推しといわれる管氏だが、今回の総裁選挙で管氏を指示した主要メンバーを見ると、梶山氏の総裁選をともに戦いった“戦友”が多く含まれている。また、梶山氏が総裁選に出たのは72歳で、管氏も12月に満72歳となり、まさに師と同じ年齢での総裁選出馬となった。

今後の国内における重要なスケジュールは、21年1月の通常国会召集、7月東京都議任期満了、21年7月21日(開会式は23日)8月8日までの東京オリンピック、8月24日から9月5日までのパラリンピック、9月自民党大会での総裁選挙、10月21日に衆議院議員の任期満了というところ。

外交面では11月に米国大統領選挙、その後にG7サミットなどがあると見られる。こうしたスケジュールの中で、衆議院解散、総選挙がどこで行われるかが注目される。

政策面では「Go To トラベル」を推進しただけに、まずはコロナ下での経済回復を目指す流れに変化なし。また、麻生財務相の後任次第では、消費税減税に踏み切る期待も持てる。

バフェット 大手総合商社の株式を取得

政治ばかりに注目が集まっているが、日本市場に目を向けると、米カーライルグループが日本市場に1兆円の投資、米投資家のバフェット氏が大手総合商社の株式を取得したというニュースがあった。

このバフェット氏の株式購入は単なる割安株としての投資の側面のほかに、今後の日米関係の良貨を意図するものと思われる。中長期で強気で対応したい。

新型コロナは日本経済を直撃し2020年4~6月期の実質国内総生産(GDP)は前期比年率27.8%減と戦後最悪の落ち込みをした。これは年率換算すると526.3兆円(1-3月期)が4-6月期には41.1兆円減の485.1兆円になり、しかもマイナス成長は3四半期連続となった。

このような状況下ではあるものの、株価は大幅な金融緩和により2月21日に付けた2万3386円まで回復した。ワクチンや治療薬の開発も進み、コロナ前の水準まで経済が戻るには時間を要するものの将来への期待感は高まりつつある。

割安の商社株と売られ過ぎの航空株と……

そこで注目銘柄だが、米著名投資家バフェット氏(バークシャー)のよる5大商社【伊藤忠、三菱商事、三井物産(8031)、住友商事、丸紅】の取得が報道された。過去総合商社は日本独特の業態によることから海外投資家からは敬遠され、割安に放置されていた。また、同じ業界をまとめて5社を買うというのも異例である。

最近、バークシャーは米航空会社株、銀行株の売却を進め手元資金は1465億ドル(約15兆円)と潤沢である。過去海外企業の投資は中国の電機自動車のBYDと限られていただけに、この動きは注目される。

こうしたバフェットの動きが再度海外の投資家を呼び込むきっかけになることを期待したい。

香港問題のこじれから東京オリンピックの後には、金融特区構想も浮かび上がる可能性も先ずは純資産美率1倍割れの商社株をポートフォリオの中に入れておく必要がありそうだ。

このほかは売られ過ぎた日本航空(9201)、ANA(全日空)、日本空港ビルディング(9706)、TOW(4767)。

アジアの金融センター構想では、菅官房長官が推すのは本命の東京ではなく大阪と福岡が有力視される。

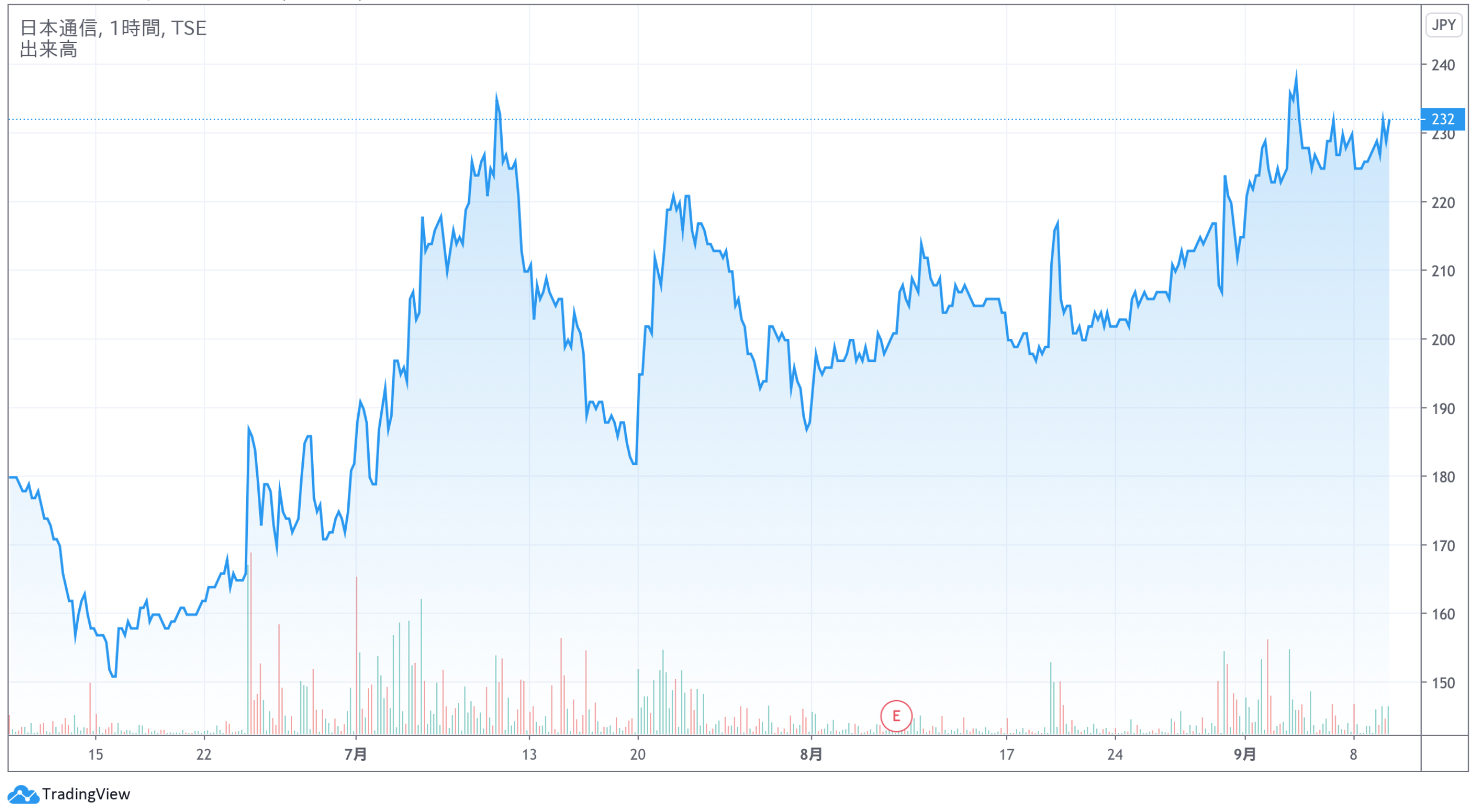

注目されるセクターとしては、通信料金の引き下げ関連で日本通信(9424)。景気回復期待では三井金属(5706)、アドバンテスト(6857)。

投資信託は米国株運用商品に人気

投資信託では新型コロナウイルスの感染下でも運用成績を伸ばし、成果に見合った分配金を支払っている投資信託がある。

こうした投資信託は、元本を取り崩さず運用益から分配金を支払い、しかも分配金利回りも高い。これらの投資信託は、米国株で運用するタイプが上位を占めている。

第1位はDAIM厳選米国株式ファンド、2位が三菱UFJ・NASDAQオープンBコース、3位がLM・米国高配当ファンドである。

金融庁の発表によると、国内の投信のコストは6年連続で低下している。

とはいえ、米国に比べると運用成績と運用コストのいずれも劣り、ファンドの収益力の強化が課題だ。投資家が運用会社に支払う信託報酬は全ファンド平均が1.27%で1年前より同0.08%下がった。大手投信の中で、信託報酬が最低だったのは三井住友トラスト・アセットマネジメントの1.03%だ。

運用効率では、手掛ける商品が絞り込まれ、強みのある分野に特化したレオス・キャピタルが1位で、同社の「ひふみ投信」などの運用が好調だった。2位のシンプレクス・アセット、3位のスパークス・アセットもアクティブ運用で強みを持っている。

この記事を書いた人

コンサルタント、ラジオパーソナリティ

1971年慶應大学法学部卒、同年山一証券入社。1985年新本証券国際部入社、パリ駐在員事務所長を経て企業部にて新規公開企業の実務に携わる。 1998年退職後、コンサルタントとして独立。著書に『株をやさしく教えてくれる本(あさ出版)などがある。フジサンケイビジネスアイ株式初級講座、ラジオ日経の「株式宅配便」のパーソナリティを務める。